Разговоры о том, что программу льготной ипотеки не станут продлевать после 1 июля, ведутся уже давно, но в этот раз пролонгации ждать точно не стоит — об этом ясно высказались и Минфин, и Центробанк. Ведомства отметили, что льготная ипотека, во-первых, разогнала цены на первичном рынке (и это сводит на нет ее полезность для покупателей), а во-вторых, способствует росту инфляции.

Закономерно встает вопрос: что придет ей на смену? Очевидно, что оставить строительную отрасль и рынок недвижимости без господдержки в период, когда ключевая ставка достигла 16% — почти заградительного уровня для обычных кредитов, — не выход.

Полная остановка поддержки приведет к росту социальной напряженности, ведь жилищный вопрос у многих россиян еще очень далек от своего решения, а льготная ипотека стала популярным инструментом для этого.

Кроме того, отсутствие массовой господдержки приведет к серьезным проблемам в секторе недвижимости, который занимает одно из ключевых мест в ВВП страны и обеспечивает солидное количество рабочих мест (что, кстати, опять добавит социальной напряженности). Появится ли альтернатива программе льготной ипотеки под 8%? Расскажем об инициативах, которые обсуждает правительство.

Семейная ипотека: продлить, но не смешивать?

По поручению президента семейную ипотеку недавно продлили до конца 2030 года. Ставку 6% и другие базовые параметры программы при этом хотят сохранить для семей с детьми в возрасте до 6 лет. Какими будут условия для семей, где дети старше 6 лет, пока не совсем ясно. Возможно, для них ставка вырастет до 12%.

Минфин и Минстрой отрабатывают различные варианты развития семейной ипотеки.

Например, рассматривается сценарий ее распространения на вторичный рынок в городах, где нет достаточного количества новостроек. А для малых городов и сельских поселений упор хотят сделать на поддержку ИЖС со ставкой не выше 6%.

На данный момент программа считается одним из драйверов первичного рынка, так как, по статистике на I квартал 2024 года, на ее долю приходится более половины всех ипотечных сделок с новостройками. Если базовые условия семейной ипотеки останутся прежними, она, скорее всего, сохранит лидирующие позиции среди действующих госпрограмм.

Поддержка семей с детьми — одно из приоритетных направлений работы правительства. В рамках нового нацпроекта «Семья» кроме семейной ипотеки до 2030 года власти сохранят программу маткапитала, а также субсидию на погашение жилищного кредита многодетным семьям при рождении третьего и последующих детей в размере 450 тыс. рублей.

Как и раньше, направить ее можно будет на закрытие ипотеки, взятой на квартиру, дом или земельный участок для индивидуального жилищного строительства.

Что касается материнского капитала, в ближайшее время планируется смягчить условия его использования. Например, недавно в Госдуму внесли законопроект, принятие которого позволит тратить субсидию на покупку неипотечного жилья сразу после рождения ребенка.

Сейчас, если семья не оформляет или не выплачивает ипотеку, направить маткап на покупку квартиры или дома можно только через три года после рождения ребенка.

Ипотека для специалистов

Обсуждение того, что федеральные ипотечные программы нужны некоторым специалистам из бюджетной сферы, длится не первый год. Но сейчас дело, похоже, идет к реальному воплощению инициатив. Например, к ноябрю должны появиться параметры ипотеки для учителей. Предполагается, что педагоги смогут брать кредит на жилье под 2% при максимальном сроке займа 30 лет.

В конце 2023 года также шло обсуждение ипотечных программ для врачей, молодых профессионалов, сотрудников ОПК, участников СВО. Размеры ставок авторы этих инициатив предлагают ограничить 2–5%.

На кредит можно будет:

- купить новостройку;

- приобрести вторичное жилье там, где нет нового строительства;

- построить дом.

Возможно, скоро появится более конкретная информация об этих программах.

Отметим, что сейчас учителя и медработники государственных образовательных и медицинских организаций, а также специалисты некоторых других отраслей могут оформить жилкредиты по ставке 2% в рамках программ дальневосточной и арктической ипотеки.

Ипотека для отличников?

Кроме демографической ситуации правительство озабочено дефицитом квалифицированных кадров, поэтому в ряде регионов работают пилотные проекты ипотеки для вузовских выпускников. Например, такая программа господдержки студентов действует в Ростовской области.

Участвовать в ней могут выпускники ряда специальностей, получившие диплом о высшем образовании с отличием (красный диплом) начиная с 2021 года. Ипотеку они могут оформить под 1% на 10 лет при максимальном размере кредита 6 млн рублей.

В ближайшее время регион планирует распространить действие программы и на выпускников-отличников со средним профессиональным образованием.

Пока вопрос льготной ипотеки для молодежи решается каждым субъектом РФ самостоятельно, но, возможно, после завершения самой доступной программы льготной ипотеки под 8%, он будет переведен на федеральный уровень, и в стране появится единая льготная программа для студентов и выпускников. Вопрос о ее необходимости периодически поднимается.

Простой расчет: ипотека по низкой ставке значительно выгоднее

Возможно, не так уж и нужны все эти льготные программы с субсидируемыми ставками? Отменят льготную ипотеку — возьмем рыночную? Увы, цифры говорят об обратном.

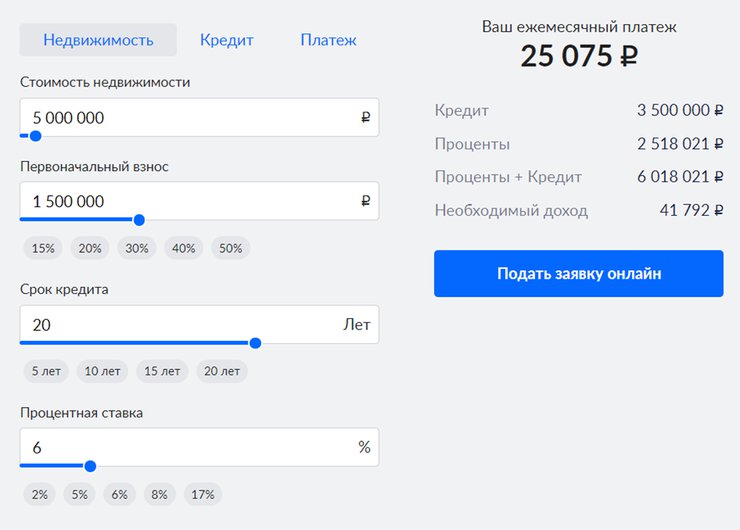

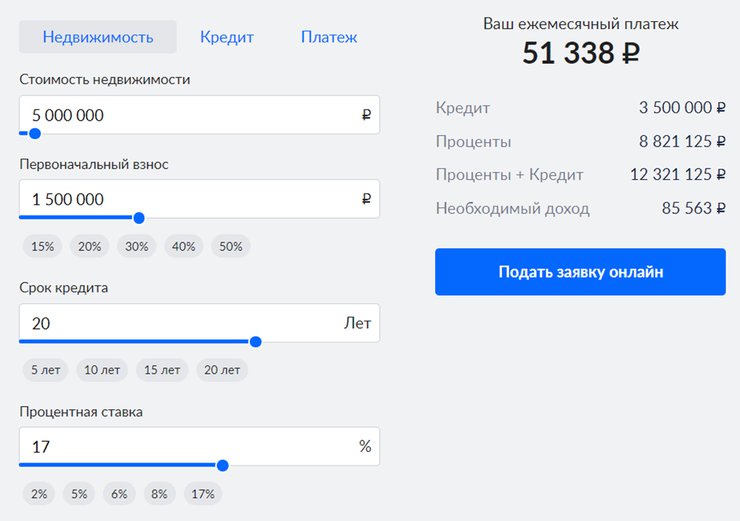

При текущей ключевой ставке 16% рыночную ипотеку выдают в лучшем случае под 17–18%. Простой расчет при помощи Циан.Калькулятора показывает, насколько любая ипотека с господдержкой выгоднее рыночной.

Например, при покупке квартиры за 5 млн рублей в ипотеку на 20 лет по льготной программе под 8% ежемесячный платеж составит 29 тыс. рублей с общей переплатой 3,5 млн. А если воспользоваться семейной ипотекой под 6% по текущим условиям, то ежемесячный платеж составит 25 тыс. рублей с общей переплатой 2,5 млн.

В случае же рыночной ипотеки ежемесячная выплата будет 51 тыс. рублей, а общая переплата за 20 лет составит 8,8 млн рублей.

Неудивительно, что выдача ипотеки на рыночных условиях с начала года сократилась почти в два раза. Скорее всего, ее берут те, кто понимает, что вернет кредит в ближайшие месяцы — например, продав другую квартиру.

Итак, судя по наметившимся тенденциям, массовую льготную ипотеку под 8% с большой вероятностью заменят адресные госпрограммы, направленные на поддержку определенных слоев населения. Это будут узконаправленные программы, но их будет достаточно много, и наиболее заметной среди них станет, скорее всего, семейная ипотека.